Als Kennzahl kann der Cashflow dazu herangezogen werden, die Aussagekraft eines Jahresabschlusses, also einer auch steuerrechtlich relevanten Gewinn-und-Verlust-Rechnung (GuV) oder Bilanz, zu erhöhen. Gerade bei Unternehmen mit großem Maschinenbestand oder Fahrzeugpark kann der Unterschied zwischen Jahresüberschuss und Cashflow – aufgrund der Abschreibungen – immens sein. Externe Stakeholder erhalten mit dieser Kennzahl einen besseren Einblick in die sich aus dem regulären Geschäftsbetrieb ergebenden Zahlungsströme und damit über die finanzielle Lage einer Organisation und deren Selbstfinanzierungskraft.

Definition „Cashflow“

Eine einheitliche, mathematisch exakte und allgemein anerkannte Definition von „Cashflow“ existiert nicht. Gemäß Duden handelt es sich beim Cashflow um den „in einem bestimmten Zeitraum erwirtschaftete[n] Zahlungsmittelüberschuss eines Unternehmens, der Einnahmen und Ausgaben gegenüberstellt und der Beurteilung der finanziellen Struktur des Unternehmens dient“. Die Aussage ist aber unpräzise, da dabei beispielsweise nicht berücksichtigt wird, dass der Cashflow auch negativ sein kann – wenn die Aufwendungen die Erträge übersteigen.

Die oft verwendeten Bezeichnungen Netto-Cashflow und Brutto-Cashflow bzw. Cashflow im engeren und weiteren Sinne werden teils synonym verwendet, teils stehen sie für verschiedene Spezifikationen der Kennzahl. Welche Positionen zu deren Berechnung herangezogen werden, ist von der Betrachtungsweise – steuerlich oder handelsrechtlich – und der beabsichtigten Aussage abhängig. Die unterschiedlichen Werte sind daher nicht ohne Weiteres miteinander vergleichbar.

Ziel der Cashflow-Analyse

Die Cashflow-Analyse dient dazu, die Höhe und die Zusammensetzung der Zahlungsströme zu bestimmen: Welche Positionen treten mit welchen Beträgen wann und mit welcher Häufigkeit oder Regelmäßigkeit auf? Daraus ergeben sich wichtige Anhaltspunkte zur Steuerung der Liquidität. Zudem liefert die Analyse Informationen über die Ertragskraft eines Unternehmens und seine Fähigkeit, sich aus dem operativen Geschäft zu finanzieren. Wird der Cashflow aktiv und auf unternehmerische Ziele ausgerichtet gestaltet, wird dies als Cashflow-Management bezeichnet. Aspekte können dabei neben dem Erhalt der Liquidität und der Sicherstellung der operativen Tätigkeit auch die Finanzierung von Investitionen sowie die Fokussierung auf die Kapitalausstattung des Unternehmens sein.

Berechnungen im Rahmen der Cashflow-Analyse

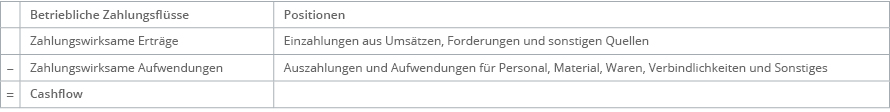

Der Cashflow lässt sich direkt aus den verbuchten Einnahmen („einzahlungswirksame Erträge“) und Zahlungen („auszahlungswirksame Aufwendungen“), den „pagatorischen Positionen“, berechnen. Üblich ist diese direkte Berechnung, wenn die GuV auf Basis des Gesamtkostenverfahrens (GKV) erstellt wird, wenn also den Erlösen (aus Verkäufen) einer Periode die gesamten Aufwendungen (Verbräuche) der gleichen Periode gegenübergestellt werden. Das ist natürlich nur unternehmensinternen Stellen wie der Buchhaltung möglich, die auf die Unterlagen der tatsächlichen Zahlungsströme oder deren Zusammenstellung zugreifen können. Die Formel für die direkte Berechnung des Cashflows lässt sich reduzieren auf folgende Darstellung:

Cashflow = Betriebseinnahmen – Betriebsausgaben

Genauer aufgeschlüsselt ergibt sich für diese Kennzahl folgendes Bild:

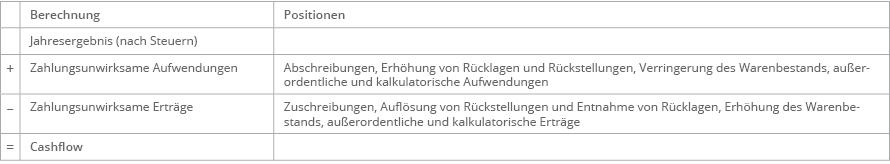

Die indirekte Berechnung des Cashflows ist weiter verbreitet als die direkte Berechnung. Unternehmensintern ist sie üblich, wenn die GuV nach dem Umsatzkostenverfahren (UKV) erstellt wird. Dabei werden den Erlösen (aus Verkäufen) einer Periode die Herstellungskosten der verkauften Waren gegenübergestellt. Externe Stellen können den Cashflow indirekt auch aus dem Jahresabschluss ableiten. Das ist beispielsweise für Stakeholder wie Finanzinstitute von Bedeutung, die sich über den Cashflow ein Bild von der Wirtschaftskraft eines Unternehmens machen wollen.

Bei der indirekten Berechnung des Cashflows müssen aus dem Jahresergebnis alle zahlungsunwirksamen (nicht-pagatorischen) Positionen herausgerechnet werden:

Cashflow = Jahresüberschuss + zahlungsunwirksame Aufwendungen – zahlungsunwirksame Erträge

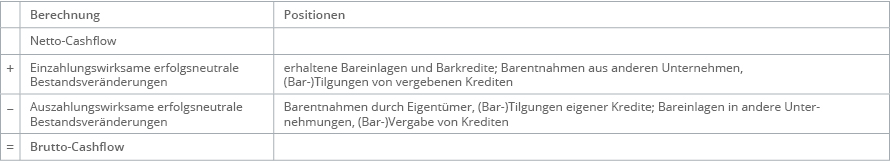

Der indirekt ermittelte Cashflow wird auch als Netto-Cashflow bezeichnet, wenn das Jahresergebnis und die Zahlungsströme nach Abzug der Steuern betrachtet werden. Aus ihm lässt sich, beispielsweise durch Einbezug von pagatorisch wirksamen, aber erfolgsneutralen Positionen, der Brutto-Cashflow berechnen. Meist ist dieser gemeint, wenn der Begriff „Cashflow“ verwendet wird.

Bei der Cashflow-Analyse lassen sich, je nach Fokus und Informationsbedarf, auch weitere, speziellere Cashflows berechnen. Im Rahmen einer sogenannten Kapitalflussrechnung wird oft zwischen operativem, Investitions- und Finanzierungs-Cashflow unterschieden:

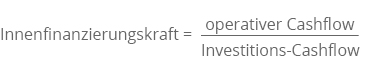

- Der operative Cashflow als Cashflow aus laufender Geschäftstätigkeit ist nicht streng definiert. In der einfachsten Form bildet er als Kennzahl die Summe aller zahlungswirksamen Vorgänge in einer Wirtschaftsperiode ab. Andere Berechnungen beziehen auch zahlungsunwirksame Positionen mit ein. In jedem Fall ist er aber die Kennzahl für das Innenfinanzierungspotenzial eines Unternehmens.

- Der Investitions-Cashflow ist die Kennzahl aller Finanztransaktionen im Rahmen der Investitionstätigkeit eines Unternehmens. Aus ihr lässt sich ersehen, ob die Investitionen zu positiven oder negativen Zahlungsströmen in das Unternehmen geführt haben.

- Der Finanzierungs-Cashflow bildet die Kapitalflüsse ab, die sich auf die Eigenkapitaländerungen in einer Organisation beziehen. Dazu gehören die Auszahlung von Gewinnen oder Dividenden und auch Kapitalerhöhungen durch die Ausgabe von Aktien oder Anteilsscheinen.

Bei allen Berechnungen ist immer zu beachten, dass die Cashflow-Analyse retrospektiv erfolgt – rückblickend auf Basis bereits vorliegender Zahlen. Eine Prognose des Cashflows für die folgende Wirtschaftsperiode ist nur insofern möglich, als wiederkehrende Zahlungsströme betrachtet werden oder wenn bereits bekannt ist, welche einmaligen Aufwendungen oder Erträge im Folgejahr beabsichtigt sind. Treten gravierende Veränderungen im Verhalten der Organisation, an den Beschaffungs- und Absatzmärkten oder bei den Rahmenbedingungen ein, ist ein Cashflow-Forecast obsolet.

Abgeleitete Kennzahlen

Der Cashflow kann zu verschiedenen wirtschaftlichen Parametern des Unternehmens in Beziehung gesetzt werden. Typische Beispiele sind:

- Cashflow/Gewinn-Verhältnis

Diese Zahl ist ein Maß dafür, wie effizient ein Unternehmen arbeitet. Wird bei großem Cashflow nur ein kleiner Gewinn eingefahren, sollten die Prozesse in der Wertschöpfungskette überprüft werden. Steigt der ausgewiesene Gewinn bei stagnierendem Cashflow deutlich an, kann das allerdings auch mit der Auflösung von Rückstellungen erklärt werden. Wichtig ist der Vergleich über mehrere Perioden hinweg, um Entwicklungen besser erkennen zu können.

Dieser Quotient zeigt an, welcher Teil der Investitionen durch laufende Einnahmen gedeckt ist.

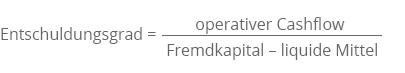

Diese Kennzahl gibt die Zahl der Jahre an, bis ein Unternehmen seine Schulden beglichen hat. Anhand dieser Gleichung lässt sich aber auch ermitteln, in welcher Höhe ein Kredit aufgenommen und danach abgezahlt werden kann. In diesem Fall spricht man von Verschuldungsfähigkeit.

- Kurs/Cashflow-Verhältnis

Diese Kennzahl spielt eine Rolle bei der Analyse von Aktieninvestments. Allerdings wird hier ein Aktienkurs mit seinen kurzfristigen Schwankungen in Beziehung gesetzt zu Daten, die über eine gesamte Wirtschaftsperiode ermittelt wurden. Daher dient der Quotient eher zur groben Orientierung und als Vergleichswert zu anderen Unternehmen der gleichen Branche.

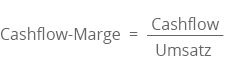

Die Cashflow-Marge bildet den Anteil des Umsatzes am Cashflow ab. Daraus kann abgeleitet werden, wie viel Prozent vom Umsatz für Investitionen, Gewinnausschüttungen oder Finanzierungen verwendet werden können.

Optimierung des Cashflows

Ergibt die Cashflow-Analyse, dass der Cashflow zu gering oder gar negativ ausfällt, besteht (dringender) Handlungsbedarf. Zur Verbesserung des Cashflows stehen mehrere Möglichkeiten zur Verfügung. Die einfachsten Maßnahmen sind:

- ein besseres Forderungsmanagement. Das Zahlungsziel sollte verkürzt, ausstehende Zahlungen eher eingetrieben werden. Hier ist ein funktionierendes Mahnwesen gefragt, damit Forderungen schnell beglichen werden.

- Verkürzung der Durchlaufzeiten. Je schneller Arbeiten abgeschlossen sind, desto eher können Rechnungen gestellt werden. Insbesondere liegengebliebene Arbeiten sollten möglichst schnell wieder aufgenommen und abgeschlossen werden.

- Skonti und Rabatte nutzen. Bei den eingehenden Rechnungen sollten alle Möglichkeiten der Preisminderung in Anspruch genommen werden. Werden keine Preisnachlässe gewährt, sollten diese Forderungen so spät wie möglich beglichen werden.

Schwieriger zu verwirklichen sind (immer anzustrebende) Umsatzsteigerungen. Marketingmaßnahmen können dazu beitragen, müssen aber zunächst finanziert werden – was den (positiven) Cashflow reduziert. Langfristig erhöhen sie jedoch den Cashflow.